炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:恒丰纸业重组锦丰纸业究竟是包袱甩国企接盘还是曲线借道上市?张华频繁资本运作背后又是否隐藏资本套利局?值得注意的是,乐山帮张华近年资本运作频繁,但却屡陷舆论风波,一方面,旗下福华化学IPO先巨额分红后募资被质疑吃相难看;另一方面,曾借壳江山股份上演“假借壳真减持”的戏码,赢了张华苦了股民。

近日,恒丰纸业停牌重组引发市场关注。

公告显示,恒丰纸业正在筹划发行股份购买四川锦丰纸业股份有限公司(简称“锦丰纸业”)100%股权事项。公司**将于2024年11月18日开市起停牌,预计连续停牌时间不超过10个交易日。

锦丰纸业实际控制人为张华,其通过四川福华竹浆纸业集团有限公司及直接持股等方式绝对控股锦丰纸业。

张华为“乐山帮”商会常务副会长,其旗下拥有福华集团,成立于1999年,是一家大型民营企业集团。据悉,其旗下拥有员工近4000人,涉及作物科技、化学品、新材料三大业务板块。其中,自主拥有9040万吨盐卤矿、近7300万吨磷矿及伴生铅锌萤石等矿产资源储量;形成了400万吨/年矿产资源生产能力,约350万吨/年化学品生产能力,建成年产237.5MW热电联产装置,具备每年672万吨左右蒸汽的供汽能力。其中草甘膦产能规模居全球前三,被工信部认定为“单项冠军产品”;亚磷酸二甲酯产能位居中国之一,离子膜烧碱、甘氨酸、三氯化磷、一氯甲烷位居中国西南地区之一。

张华拥有如此体量资产,但旗下并未拥有上市公司,其似乎一直在为此努力。即先是欲借壳江山股份,而后旗下公司福华化学冲刺IPO。然而,张华以上资本运作均以失败告终。此次,锦丰纸业又能否顺利注入?张华频繁资本运作背后又是否隐藏资本套利局?

套利局一:锦丰纸业是甩包袱国资接盘还是曲线借壳?

对于上市公司并购重组,监管核心目标之一是提升上市公司质量。而对于恒丰纸业重组锦丰纸业是否可能对上市公司提升质量?标的资产质量究竟如何?

公开资料显示,标的资产锦丰纸业曾作为全国卷烟纸市场上“五朵金花”之一的因资金链断裂等问题,停产3年,于2012年正式申请破产。两年后,在温江区的“撮合”下,被张华的四川福华集团兼并重组。

作为主要生产卷烟纸及卷烟配套用纸,近年来,锦丰纸业却出现由于设备陈旧,导致生产成本、能源消耗高,产品结构较为单〖One〗、 稳定性不佳等情况。

需要指出的是,锦丰纸业面对上述经营困境,则采取了更新改造工程计划。

据悉,2022年底,在区经信局等相关部门的大力支持下,锦丰纸业启动了绿色节能、智能制造技术改造项目,计划投资3.5亿元,对原有的4条产线进行全面改造升级。改造项目分为两个阶段,之一阶段针对原有的『贰』、 『叁』、 4号产线进行恢复性改造,提高智能化水平,实现节能减耗;第二阶段对1号产线拆除后,对照世界领先技术,建设一条年产量3万吨的特种纸生产线。

“之一阶段改造工作已于去年年底完成,改造后的产线处于满负荷生产状态,第二阶段改造项目正在开展设计和申报手续,预计2025年年初进场施工,年底建成投产。

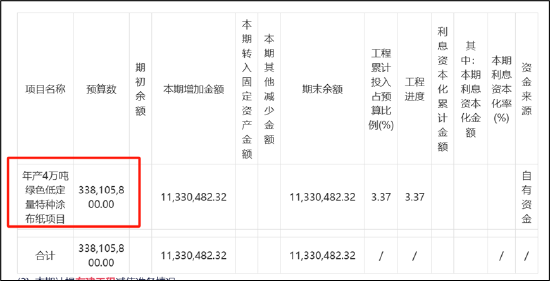

面对上述扩张,上市公司恒丰纸业账面资金似乎并不宽裕。一方面,公司三季报账面现金仅为4.46亿元,而其同期有息债务则超4亿元,即公司账面资金勉强覆盖债务;另一方面,上市公司自身还较大的资本性支出计划,其年产4万吨绿色低定量特种涂布纸项目计划投资金额为3.38亿元,半年报的投入仅为3.37%。

恒丰纸业究竟对上市公司业绩增加多少?我们再看一组下面产值数据:

据官方 *** 息,随着智改数转推进,锦丰纸业今年预计实现产值1.5亿元。改造项目全面完成后,锦丰纸业整体产能将达到5.2万吨,实现年产值7.5亿元、利税1.5亿元。然而,公司2015年曾预估其将新增近3亿元的产值。据2015年公开报道资料显示,2015年1月-9月,锦丰纸业相关项目累计完成投资3.1亿元,并投入试生产运行,投产后预计新增年产值2.8亿元。

至此,我们疑惑的是,恒丰纸业改造又是否顺利完成?相关改造工程有是否影响正常产能?若在此期间注入对上市公司究竟是提质还是增加包袱?这或都值得投资者需要警惕。

此外,公司称此次不构成借壳上市。根据《上市公司重大资产重组管理办法》等相关规定,本次交易预计不构成重大资产重组,构成关联交易,本次交易不会导致公司实际控制人变更。

套利局二:福华化学IPO先巨额分红后募资被质疑吃相难看

张华旗下公司去年福华化学冲刺深交所主板上市,但由于先巨额分红后募资补流陷入舆论危机,最终IPO被终止撤回。

福华化学是一家集矿产资源开发、基础化学品与精细化学品应用研究开发的全球综合性化学品企业,已经形成了矿产资源、化工中间体、终端化学品的全链条绿色循环产业模式,产品范围涵盖精细化学品和基础化学品。近来 ,福华化学已成为全球规模更大的草甘膦生产企业之一。

福华化学此次IPO拟向社会公开发行不超过27500万股,预计募集资金60亿元,将用于扩大生产规模、补充流动资金及偿还银行** 等项目,其中近30亿元将用于补流。

然而,公司却在上市前夕巨额分红。公司一边分红,一边募资补流,被投资者质疑吃相难看。

2020年至2022年,福华化学的营业收入分别为42.98亿元、87.12亿元和95.29亿元,整体增长121.71%;扣非后归母净利润分别为5915.41万元、14.66亿元、26.74亿元。

福华化学却选取 在2021年、2022年进行高达33亿元的大额分红。其中,2022年现金分红26亿元时,福华化学扣非后归母净利润也仅有26.74亿元,几乎清仓式分红。

如此巨额分红最终受益为张华等人。根据公司股权结构,福华化学控股股东为福华集团,持股比例56.32%;同时,实际控制人为张华及其一致行动人LEI WANG(王蕾)、张浔萦、张金竹,合计控制发行人89.12%的股份表决权。其中,LEI WANG(王蕾)与张华系夫妻关系,张浔萦、张金竹与张华系父女关系。

颇为不解的是,福华化学在其巨额分红期间债务压力较大。2020年至2022年,福华化学流动比率分别为0.4『柒』、 0.56及0.54,速动比率分别为0.4『贰』、 0.46及0.37。一边公司巨额分红流向实控人,一边又欲通过IPO募巨额资金补充流动性,由此也被投资者质疑圈钱之嫌。

套利局三:假借壳真减持?赢了张华苦了股民

2018年9月,张华通过子公司四川省乐山市福华作物保护科技投资有限公司举债18.03亿元从江山股份之一大股东中化世界 (600500)(600500.SH)手中购得其所持有的江山股份29.19%的股份。

2021年3月29日,张华拟将旗下福华通达注入上市公司,江山股份**停牌。业内人士表示,江山股份上述重组被投资者寄予厚望,完成资产收购后,上市公司将拥有不少于29.5万吨/年农药原药产能,其中草甘膦原药产能为22.3万吨/年,草甘膦是全球使用量更大的除草剂品种,一旦重组完成也将重塑行业格局。

自2021年4月至9月,江山股份股价一路飙升。在4月13日-9月22日这111个交易日,江山股份区间累计涨幅达169.44%,具体如下:

然而,在2021年12月,该份重组却被终止。2021年12月1日晚间,江山股份披露称,公司称“鉴于今年下半年以来标的公司主产品草甘膦市场环境发生重大变化,且公司现股价与重组首次董事会锁定的股价价差较大,截至近来 相关方对交易方案尚未最终达成一致”,“拟终止本次重大资产重组事项。”次日,公司股价一字跌停,小股民被“闷杀”。

随着江山股份的重组计划折戟,张华也开启了减持套现之路。据公开资料,2021年12月15日,福华科技开始分批解押在中铁信托处质押的江山股份**。2021年12月16日,福华科技持续减持江山股份。据相关不完全统计,2021年12月16日-2022年11月28日,福华科技累计减持了5593.22万股江山股份,累计套现或超数十亿元。