来源:世界 金融报

公募基金2024年三季报已披露完毕,最新持仓动向也浮出水面。

三季度末,公募基金资产总值超过34万亿元,权益资产占比升高,其中被动指数型基金是规模增长的主导类别,而债券资产占比下降。

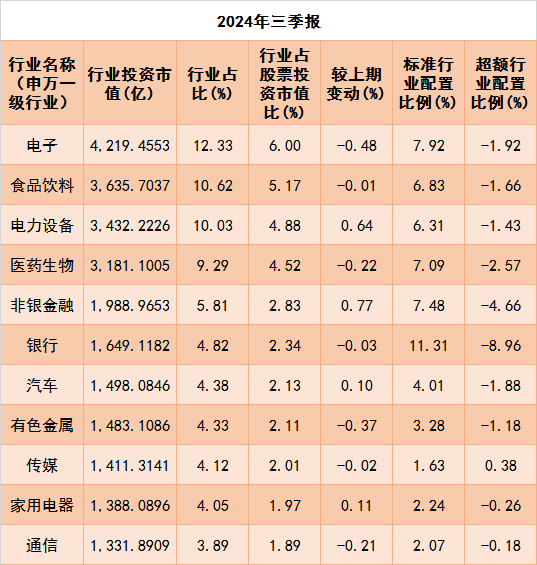

从细分行业来看,基金三季度持有电子、食品饮料、电力设备、医药生物行业的市值居于前列。

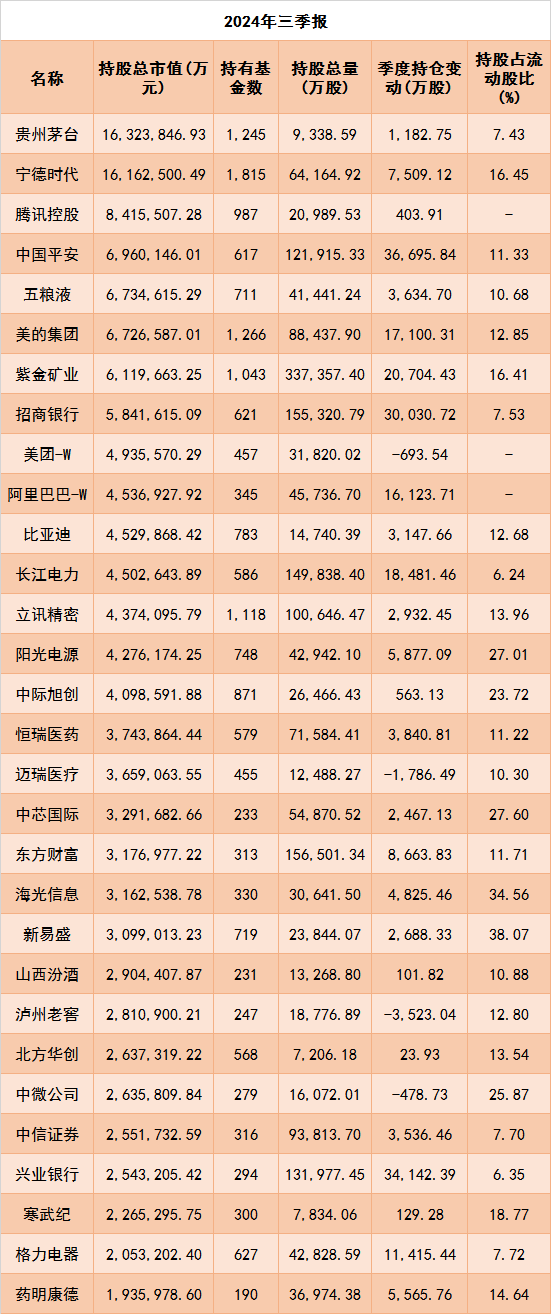

从持股总市值来看,贵州茅台和宁德时代在三季度备受基金追捧,均被超过1200只基金持有,持股总市值均超过1600亿元。

权益资产占比升高

三季度末,公募基金资产总额持续增长,权益资产占比升高,其中被动指数型基金是规模增长的主导类别,债券资产占比下降。

东方财富Choice数据显示,截至2024年三季度末,公募基金资产总值34.54万亿元,较二季度末增长1.15万亿元。

其中,三季度公募基金持有债券市值比较高 ,为16.76万亿元,占总值比为48.54%,市值较二季度有所下降,市值增长率-6.05%;

三季度末,公募基金持有**资产较二季度末大幅提升,市值7.04万亿元,占总值比为20.38%,市值增长率23.08%。

开源证券研报指出,**型基金资产净值季度环比上升37.55%,其中被动指数型基金是规模增长的主导类别,其规模环比上升44.96%。整体来看,2024年三季度**型基金整体收益表现较优,**型基金收益率中位数为15.46%。

从三季度主动偏股公募基金平均仓位来看,环比有所上升。申万宏源证券研报指出,三季度普通**型、偏股混合型、灵活配置型基金整体仓位均小幅回升,三者整体仓位分别提升1.0、0.5和1.8个百分点至88.8%、86.5%和74.7%,且仍处于历史较高水平。

三季度公募基金持股集中度继续回升,重仓持股向龙头公司迁移回流。

银河证券研报显示,三季度前『拾』、 前20、前30、前40和前50个股占全部重仓股市值的比重分别为20.09%、29.42%、35.40%、39.84%和43.37%,分别环比上升1.4『壹』、 1.3『叁』、 0.7『陆』、 0.61和0.47个百分点。

据Choice数据,按申万一级行业分类,电子是三季度基金持仓市值比较高 的行业,达4219.46亿元,占**投资市值6%。另外,食品饮料、电力设备、医药生物的行业投资市值分别为3635.7亿元、3432.22亿元、3181.1亿元,居于前列。

从持股占比变化看,申万宏源证券研报显示,主动权益公募基金全口径来看,三季度明显加仓非银金融、地产和电力设备、汽车、家电、通信、军工等,其中通信配置占比续创历史新高,电子、医药和消费链条边际减仓。

贵州茅台、宁德时代受追捧

从持有基金数来看,三季度宁德时代、美的集团、贵州茅台居于前列,被超过1200只基金持有。

Choice数据显示,三季度分别有1815只、1266只、1245只基金持有宁德时代、美的集团和贵州茅台。此外,三季度有超过1000只基金持有立讯精密、紫金矿业。

从持股总市值来看,贵州茅台为三季度最被基金追捧的**,基金持股总量9338.59万股,持股总市值1632.38亿元。

其中,华夏上证50ETF在三季度加仓贵州茅台259.24万股,持有贵州茅台9338.59万股,位列贵州茅台第五大流通股东,也是持有贵州茅台股份比较多 的一只公募基金。此外,华泰柏瑞沪深300ETF和易方达沪深300ETF也位列贵州茅台前前十 流通股东。

从主动权益类基金来看,张坤掌舵的易方达蓝筹精选混合在三季度末持有贵州茅台225.05万股,持股数量居于前列。

宁德时代在三季度被公募基金加仓7509.12万股,持股总量达6.42亿股,持仓市值1616.25亿元,居于贵州茅台之后。腾讯控股三季度被基金加仓403.91万股,持仓总市值达841.55亿元,持仓市值位列第三。

此外,中国平安、五粮液、美的集团、紫金矿业三季度被基金持仓的市值均超过了600亿元。

从持仓**总市值变化看,开源证券以剥离**自身涨跌影响来计算,相较于二季度,三季度主动权益基金主动增持中国平安、美的集团、比亚迪、阳光电源、格力电器规模均超过40亿元,其中中国平安的基金持仓市值增幅更大,三季度基金持仓市值增加73.76亿元。主动权益基金主动减持工业富联、泸州老窖规模均超过60亿元,主动减持迈瑞医疗、贵州茅台、海尔智家均超过40亿元。

后期市场波动或加大

基金三季报的披露不仅为投资者揭示了基金市场的规模动态、资产配置和持仓变动等关键信息,更引发了对未来市场走势的广泛思考。

易方达基金基金经理张坤在三季报中指出,经历了三年多反向的股价变化后,发现一些消费龙头的股息率水平已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。如果综合考虑股东回报——回购和分红,近来 一些科技龙头和消费龙头的股东回报水平,不论绝对还是相对水平都很高。9月底出台的一系列政策,有望使经济企稳,并打破市场对经济的持续悲观预期,也将打破对企业盈利持续下修的预期。

“从微观调研反馈来看,三季度的消费、投资的复苏力度依然很弱,地产持续低迷。经过市场的快速普涨后,整体估值得到一定的修复。前期上涨主要受资金驱动影响,个股之间的基本面差异反映得很不充分。”富国基金基金经理朱少醒在三季报中表示。

朱少醒认为后期市场波动会加大,个股的表现将更体现公司的基本面差异。未来依然会致力于在优质**里寻找价值。在当前估值下,红利价值风格依然能找到较好投资机会,质量成长风格同样具备很多投资机会。

展望2024年第四季度,中欧基金基金经理葛兰在三季报中指出,仍旧看好创新药械及其产业链。海外方面,美联储在2024年9月降息50个基点,标志着美国正式进入降息周期,对于全球投融资以及创新类资产估值水平提升都有着较大的正向意义。国内方面,创新药国家谈判推进上,国家对于真正“高创新性”和“高临床价值”创新药仍维持着一贯性支持态度。此外,国内创新产品竞争力持续提升。从全球创新领域探索来看,GLP1等相关靶点的研究仍在持续深入,相关领域市场规模仍未到天花板。

记者:魏来

编辑:陈偲

责任编辑:毕丹丹